Erbschaft

Wir können und dürfen selbstverständlich keine Beratung durch einen Anwalt oder Notar ersetzen. Aber eine erste Orientierung und Hilfestellung über diesen wichtigen Themenkreis sollte schon möglich sein.

Steuerlich absetzbare Kosten

Als außergewöhnliche Aufwendungen können bestimmte Beträge (Sarg, Sargschmuck, Überführung, Beisetzung, Erwerb einer Grabstätte, Grabdenkmal etc.) geltend gemacht werden. Die Höhe dieser abzugsfähigen Beträge sind nach den Gesamteinkünften gestaffelt und müssen die zumutbare Belastung übersteigen.

Gültigkeit des Testaments

Die gesetzlichen Vorschriften müssen erfüllt sein, um das Testament rechtsverbindlich werden zu lassen.

Form des Testaments

Das Testament muss handschriftlich verfasst und mit Vor- und Zunamen unterschrieben sein. Das Gemeinschaftstestament eines Ehepaares muss von einem Ehepartner handschriftlich aufgesetzt und von beiden – jeweils mit Vor- und Zunamen – unterschrieben werden. Fehlt eine Unterschrift oder ist das Testament mit einer Schreibmaschine geschrieben, so ist es ungültig. Weiterhin sollten Ort und Zeitpunkt der Niederschrift aufgeführt sein. Wenn Sie selbst ein Testament aufsetzen wollen, so beachten Sie bitte unsere Hinweise im Kapitel „Ihre persönliche Vorsorge“.

Weitere Erbfolge

Entstehung der Steuerschuld, Steuerschuldner, Steuerhaftung

Die Steuerschuld entsteht bei Erwerben von Todes wegen mit dem Tode des Erblassers, bei Schenkungen unter Lebenden mit dem Zeitpunkt der Ausführung der Zuwendung, bei Zweckzuwendungen mit dem Zeitpunkt des Eintritts der Verpflichtung für den Beschwerten.

Steuerschuldner ist grundsätzlich der Erwerber (Erbe, Vermächtnisnehmer, Pflichtteilsberechtigte oder der Beschenkte), bei einer Schenkung auch der Schenker, bei einer Zweckzuwendung der mit der Ausführung der Zuwendung Beschwerte.

Der Nachlass haftet bis zu seiner Auseinandersetzung für die gesamte Erbschaftssteuer der am Erbfall beteiligten Personen. Nach der Auseinandersetzung, die ein Miterbe jederzeit beantragen kann, aftet ein Miterbe mit dem ihm angefallenen Vermögen nicht mehr für die Erbschaftssteuer der anderen Erben.

Ein Testament ist vorhanden

Ist ein Testament vorhanden, so muss es beim Amtsgericht vorgelegt werden. Viele mögliche Differenzen sind damit bereits im Vorfeld erledigt. Es erben nur diejenigen, die im Testament erwähnt werden. Einzige Ausnahme: Pflichtteilberechtigte können nicht ganz übergangen werden, sie haben in der Regel auch bei entgegenlautendem Testament Anspruch auf eben diesen Pflichtteil, die Hälfte des gesetzlichen Erbteils, auszahlbar in Geldbeträgen.

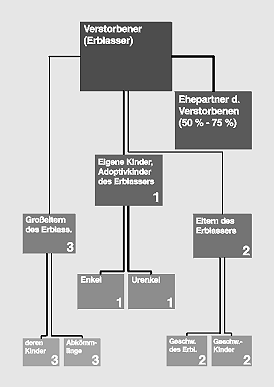

Kein Testament vorhanden. Wer erbt?

Der Gesetzgeber hat die Erbfolge streng geregelt. Es erben in folgender Reihenfolge: Der Ehepartner des Verstorbenen (hat eigenes Erbrecht). Dies ist auch gleichzeitig die Ausnahme. Nach deutschem Erbrecht sind grundsätzlich nur Verwandte, also Personen, die gemeinsame Eltern, Großeltern, Urgroßeltern oder noch entferntere Verwandte haben, erbberechtigt. Von der gesetzlichen Erbfolge ausgeschlossen sind deshalb z.B.: Schwiegereltern, Stiefkinder, Stiefeltern, angeheiratete Tanten und Onkel, denn mit diesen hat der Erblasser keine gemeinsamen Vorfahren. Adoptivkinder hingegen sind ehelichen Kindern gleichgestellt.

Grundsätzlich gilt

Ist nur ein näher mit dem Verstorbenen Verwandter noch am Leben, so werden automatisch alle folgenden von einer Erbschaft ausgeschlossen.

Der Ehepartner erbt die Hälfte, die andere Hälfte geht an die Erben 1. Ordnung. Sind keine Kinder vorhanden, so erbt der Ehepartner drei Viertel. Das restliche Viertel geht an die Erben 2. Ordnung. Der Ehepartner erhält außerdem regelmäßig alle zum Haushalt gehörenden Gegenstände sowie Hochzeitsgeschenke.

Steuerpflichtige Vermögensübergänge

Mit dem Tode eines Menschen geht dessen Vermögen – der sogenannte Nachlass – vom Erblasser auf die Erben über. Dieser Vermögensübergang unterliegt wie auch sonstige unentgeltliche Eigentums- und Vermögensübertragungen (z. B. Schenkungen unter Lebenden) der Erbschafts- und Schenkungssteuer.

Als Erwerb von Todes wegen gilt insbesondere der Erwerb durch Erbanfall aufgrund gesetzlicher, testamentarischer und vertraglicher Erbfolge, der Erwerb durch Vermächtnis oder auf Grund eines geltend gemachten Pflichtteilsanspruchs, aber auch der Erwerb auf Grund eines Vertrages, den der Erblasser zu Gunsten seines Ehegatten oder sonstiger Personen für die Übertragung von Versicherungsansprüchen oder Sparguthaben geschlossen hat.

Besteuert wird der Erwerb des einzelnen Empfängers, nicht das Nachlassvermögen des Erblassers als Ganzes. Bei mehreren Erben hat jeder den ihm zustehenden Bruchteil zu versteuern.

Ehepartner, eigene Kinder und eingetragene Lebenspartner können frei von Erbschaftssteuer im Wohneigentum wohnen, wenn sie dieses selbst nutzen / bewohnen. Wichtig ist jedoch, dass die Erben mindestens 10 Jahre lang im geerbten Wohneigentum leben. Das Wohneigentum muss den Hauptwohnsitz darstellen.

Die Erben, Testamentsvollstrecker, Nachlassverwalter. Nachlasspfleger und Erbschaftsbesitzer sowie deren Bevollmächtigte haben dafür zu sorgen, dass ausreichende Mittel zur Bezahlung der Erbschaftssteuer zurückbehalten werden. Bei einer schuldhaften Verletzung dieser Pflicht haften auch diese Personen für die noch zu leistende Erbschaftssteuer.